เปิด 7 วิธียื่นภาษีออนไลน์ 2567 เงินได้จากปี 2566 บุคคลธรรมดา อัปเดตล่าสุดขั้นตอนยื่นผ่านออนไลน์ เอกสารที่ต้องใช้มีอะไรบ้าง

7 วิธี ยื่นภาษีออนไลน์ 2567 เงินได้จากปี 2566

เปิด วิธียื่นภาษีออนไลน์ 2567 ในปีภาษี 2566 บุคคลธรรมดา ที่ทาง กรมสรรพากร เปิดให้ยื่นเอกสารด้วยตนเอง ถึงวันที่ 31 มี.ค. 2567 และยื่นภาษีออนไลน์ ถึงวันที่ 8 เม.ย. 2567

โดยในแต่ละปีกรมสรรพากรจะกำหนดให้คนไทยทุกคนที่มีเงินเดือนประจำตั้งแต่ 120,000 บาทต่อปี หรือมีรายได้ประเภทอื่น ตั้งแต่ 60,000 บาทต่อปี มีหน้าที่ต้องยื่นภาษีเงินได้บุคคลธรรมดา ซึ่งปัจจุบันทางกรมสรรพากรได้เปิดให้ผู้เสียภาษียื่นภาษีด้วยตนเองที่สำนักงานสรรพากร และอีกช่องทางคือการยื่นภาษีออนไลน์ผ่านเว็บไซต์กรมสรรพากร https://www.rd.go.th โดยรายได้ที่เกิดขึ้นในปี 2566

ใครบ้างที่ต้องยื่นภาษี ?

- คนโสด มีรายได้จากเงินเดือนปีละ 120,000 บาทขึ้นไป หรือรายได้อื่น ๆ ปีละ 60,000 บาทขึ้นไป

- คนมีคู่ มีรายได้จากเงินเดือนปีละ 220,000 บาทขึ้นไป หรือรายได้อื่น ๆ ปีละ 120,000 บาทขึ้นไป

ใครบ้างที่ต้องเสียภาษี ?

รายได้สุทธิไม่เกิน 150,000 บาท จะได้รับการยกเว้นภาษี แต่ถ้ามากกว่านั้นต้องเสียภาษีเริ่มต้น 5% และสูงขึ้นตามอัตราภาษีแบบขั้นบันได (วิธีคำนวณรายได้สุทธิ : รายได้ตลอดทั้งปี-ค่าใช้จ่าย-ค่าลดหย่อน = รายได้สุทธิ)

วันนี้มาดู 7 วิธี ยื่นภาษีออนไลน์กันดีกว่าว่าต้องทำอย่างไรบ้าง ไปดูกันได้เลย

1.เริ่มแรกเข้าไปที่เว็บไซต์ของ กรมสรรพากร ที่ https://efiling.rd.go.th/rd-cms/

2.เข้าสู่ระบบด้วยหมายเลขบัตรประชาชน และรหัสที่ได้ตั้งไว้

- ทำการ “เข้าสู่ระบบ” ด้วยเลขบัตรประชาชน แต่หากใครที่ยื่นครั้งแรกให้กด “สมัครสมาชิก” แล้วทำตามขั้นตอนก่อน

- ยืนยันตัวตนด้วยรหัส OTP ผ่านเบอร์โทรศัพท์ที่ลงทะเบียนไว้

- กดยื่นแบบ ภ.ง.ด.90/91 โดย ภ.ง.ด.90 คือ คนที่มีรายได้นอกเหนือจากเงินเดือนที่ได้รับ เช่น ขายของออนไลน์แบบบุคคลธรรมดา หรือเงินปันผล ส่วน ภ.ง.ด.91 คือ คนที่มีรายได้จากเงินเดือนเพียงอย่างเดียว โดยไม่มีรายได้เสริมจากช่องทางอื่น

New Update กรมสรรพกรเปิดให้ผู้ยื่นภาษีสามารถดึงข้อมูลรายได้และค่าลดหย่อนได้ ผ่านการเข้าสู่ระบบด้วย Digital ID โดยผู้ยื่นสามารถแก้ไขข้อมูลได้ หรือหากต้องการกรอกข้อมูลเองให้เลือก “ไม่ต้องการใช้ข้อมูล”

3.เลือกประเภทของแบบภาษีที่ยื่น

- พนักงานประจำให้เลือก ยื่นแบบ ภ.ง.ด90/91

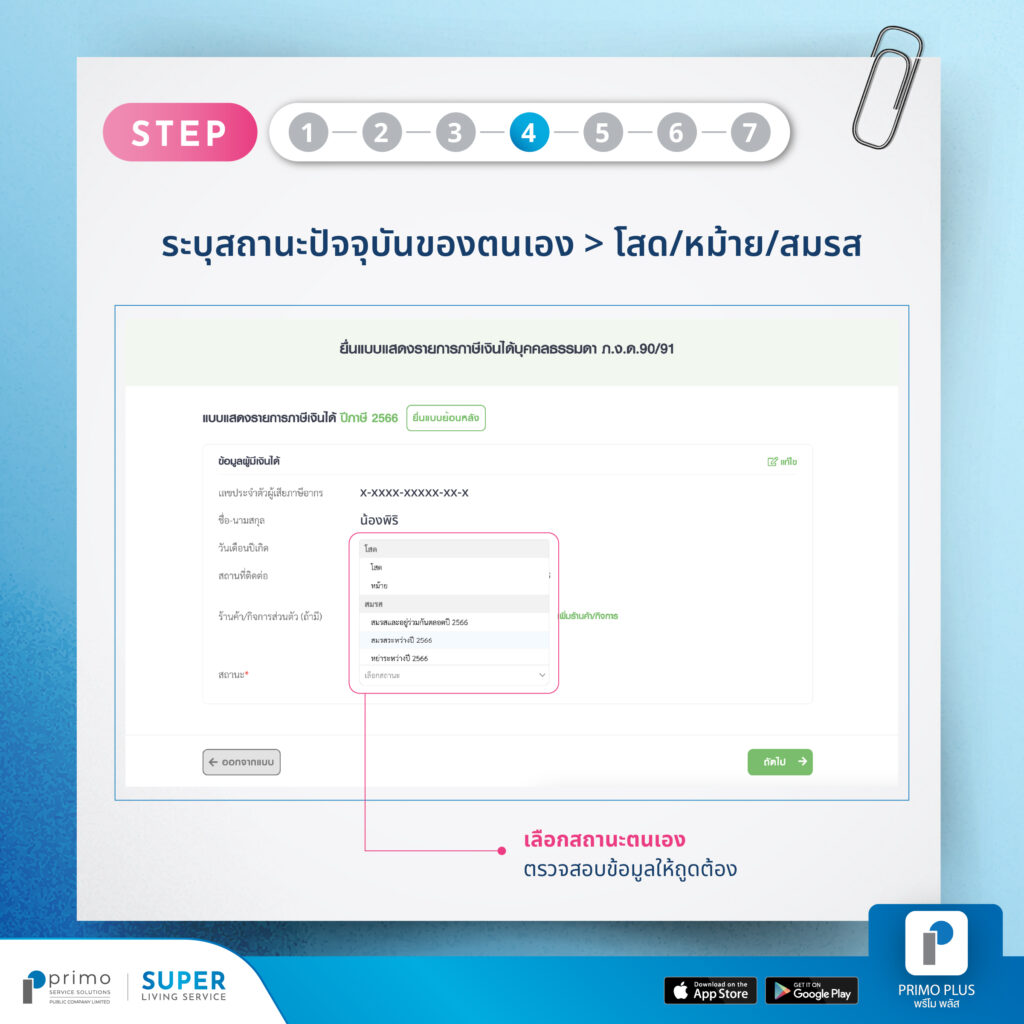

4.ระบุสถานะปัจจุบันของตนเอง

ระบบจะแสดงข้อมูลส่วนบุคคลต่าง ๆ ทั้งเลขประจำตัวผู้เสียภาษีอากร, ชื่อ-นามสกุล, วันเดือนปีเกิด, สถานที่ติดต่อ, ร้านค้า/กิจการส่วนตัว (ถ้ามี) ให้ทำการตรวจสอบความถูกต้อง จากนั้นให้ระบุ สถานะตนเอง โสด, สมรส, หม้าย กรณีที่สมรสแล้วจะมีให้เลือกว่า อยู่ร่วมกันตลอดปี ระหว่างปี หย่า หรือคู่สมรสเสียชีวิตระหว่างปี 2566

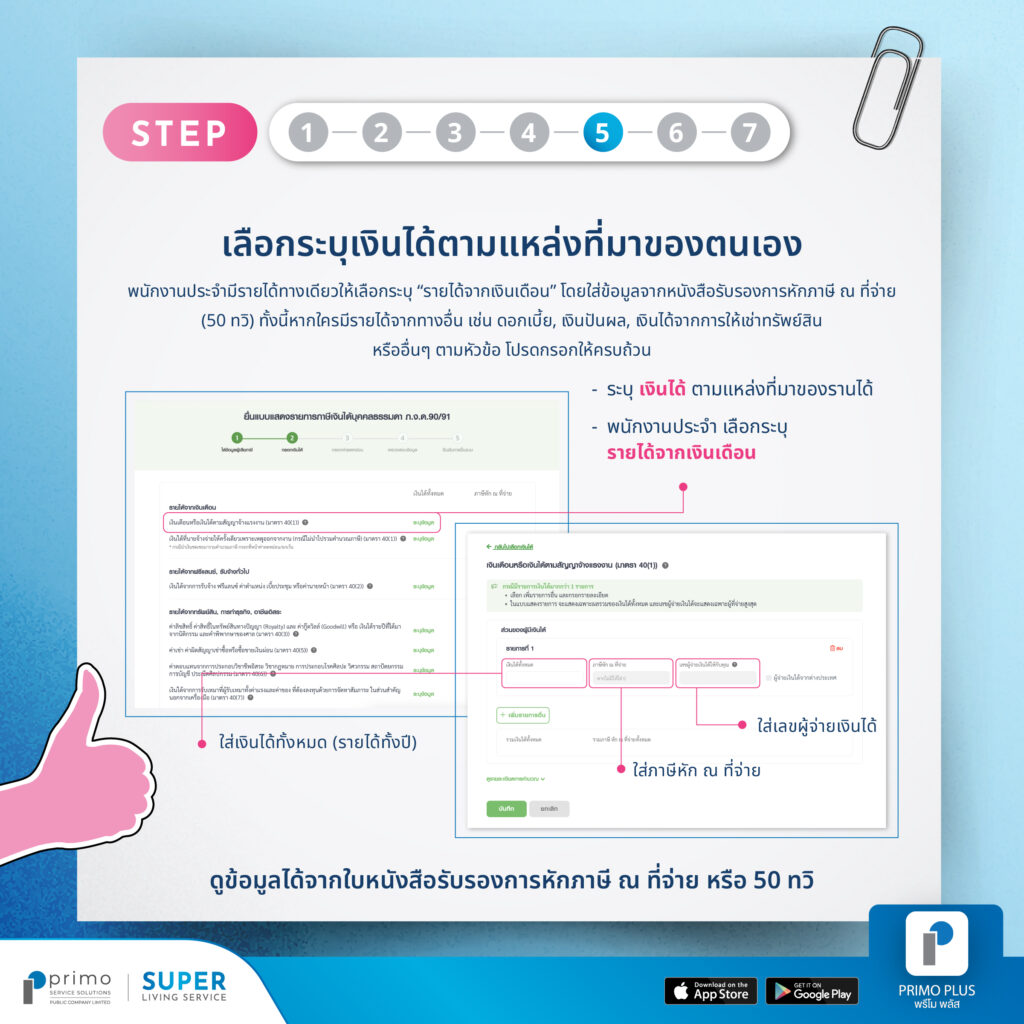

5.เลือกระบุเงินได้ตามแหล่งที่มาของตนเอง

พนักงานประจำมีรายได้ทางเดียวให้เลือกระบุ “รายได้จากเงินเดือน” โดยใส่ข้อมูลจากหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) ทั้งนี้หากใครมีรายได้จากทางอื่น เช่น ดอกเบี้ย, เงินปันผล, เงินได้จากการให้เช่าทรัพย์สิน หรืออื่น ๆ ตามหัวข้อ โปรดกรอกให้ครบถ้วน

โดยระบบจะแสดงหน้ารายได้ต่าง ๆ โดยแยกตามแหล่งที่มาของรายได้ เช่น รายได้จากเงินเดือน, รายได้จากฟรีแลนซ์, รายได้จากทรัพย์สิน, รายได้จากการลงทุน และรายได้จากมรดกหรือได้รับมา

สำหรับขั้นตอนนี้ หากเป็นพนักงานประจำหรือมนุษย์เงินเดือน ให้เลือกรายได้จากเงินเดือน คลิกที่ “ระบุข้อมูลช่อง 40(1)” จากนั้นระบบจะให้กรอกข้อมูลดังนี้

- รายได้ทั้งหมด ให้รวมรายได้จากทุกนายจ้าง จากทุกบริษัทที่เข้าทำงานตลอดปี 2566 แล้วกรอกเลขเดียว

- ภาษีหัก ณ ที่จ่าย ให้รวมภาษีที่นายจ้างแต่ละที่หัก แล้วกรอกเลขเดียว

- เลขผู้จ่ายเงินได้ คือเลขประจำตัวผู้เสียภาษีอากรของนายจ้าง หากรับเงินจากหลายนายจ้าง ให้กรอกเลขของนายจ้างที่จ่ายให้เรามากที่สุด

- เมื่อกรอกข้อมูลเรียบร้อยแล้ว คลิก “บันทึก”

ทั้งนี้ หากมีรายได้อื่น ๆ ให้กรอกไล่ไปทีละข้อ โดยควรคำนวณตัวเลขให้พร้อม ก่อนเริ่มยื่นภาษีออนไลน์

เมื่อบันทึกรายได้แต่ละข้อเสร็จ ระบบของกรมสรรพากรจะพากลับไปที่หน้ารายได้เหมือนเดิม ขั้นตอนนี้แนะนำให้ตรวจสอบข้อมูลอย่างละเอียดว่าถูกต้องครบถ้วนหรือไม่

6.กรอกข้อมูลค่าลดหย่อนภาษี ซึ่งค่าลดหย่อนภาษีของปี 2566 แบ่งออกเป็น 4 กลุ่ม ดังนี้

กลุ่มที่ 1 ค่าลดหย่อนภาษีส่วนตัวและครอบครัว

- ค่าลดหย่อนส่วนตัว 60,000 บาท

- ค่าลดหย่อนคู่สมรส 60,000 บาท

- ค่าลดหย่อนฝากครรภ์และคลอดบุตร ไม่เกิน 60,000 บาท

- ค่าลดหย่อนภาษีบุตร 30,000 บาท (เพิ่มอีก 30,000 บาท สำหรับบุตรคนที่ 2 ขึ้นไป)

กลุ่มที่ 2 ค่าลดหย่อนภาษีกลุ่มประกัน และการลงทุน

- ลดหย่อนเงินประกันสังคมไม่เกิน 9,000 บาท

- ลดหย่อนประกันสุขภาพบิดามารดา ไม่เกิน 15,000 บาท

- ลดหย่อนเบี้ยประกันชีวิตและประกันสุขภาพ รวมกันไม่เกิน 100,000 บาท

- ลดหย่อนกองทุน RMF ไม่เกิน 500,000 บาท

- ลดหย่อนกองทุน SSF ไม่เกิน 200,000 บาท

*ค่าลดหย่อนกองทุน RMF และ SSF รวมกันไม่เกิน 500,000 บาท

กลุ่มที่ 3 ค่าลดหย่อนภาษีกลุ่มเงินบริจาค

- ลดหย่อนเงินบริจาคทั่วไป ไม่เกิน 10% ของเงินได้

- ลดหย่อนเงินบริจาคเพื่อการศึกษา การกีฬา และการบริจาคสาธารณะ 2 เท่าของเงินบริจาค แต่ไม่เกิน 10% ของเงินได้

- ลดหย่อนเงินบริจาคให้กับพรรคการเมือง ไม่เกิน 10,000 บาท

กลุ่มที่ 4 ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจของรัฐ

- ลดหย่อนโครงการช้อปดีมีคืน ไม่เกิน 40,000 บาท

- ลดหย่อนดอกเบี้ยกู้ยืมเพื่อซื้อที่อยู่อาศัย ไม่เกิน 100,000 บาท

ระบบจะดำเนินการคำนวณค่าใช้จ่าย และลดหย่อนภาษี ออกมาเป็น “เงินได้สุทธิ” ซึ่งจะถูกนำไปคำนวณภาษี

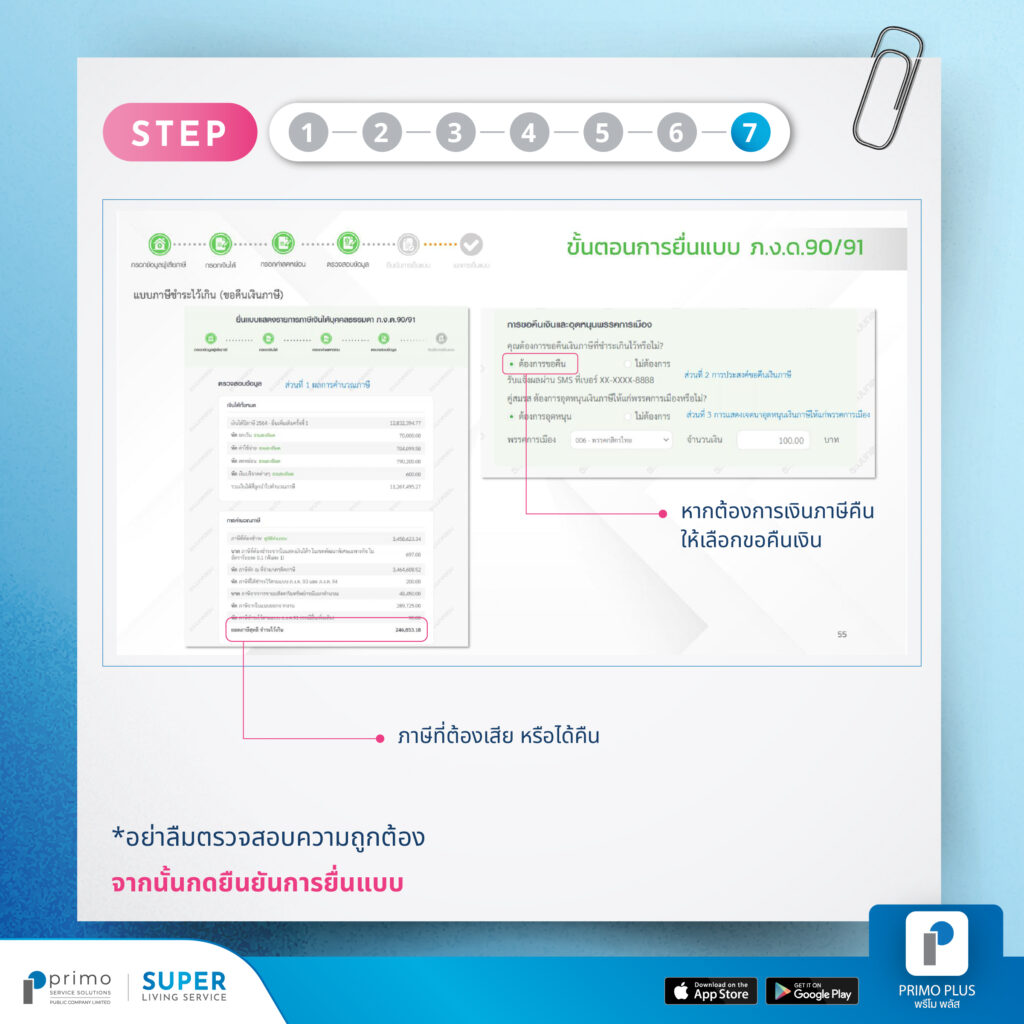

7.ตรวจสอบข้อมูลทั้งหมด และกดยืนยันการยื่นแบบ

- เสร็จสิ้นการยื่นแบบภาษีเงินได้บุคคลธรรมดา แต่ต้องอัพโหลดเอกสารค่าลดหย่อนอื่น ๆ เพิ่มเติมด้วย เพื่อความรวดเร็วในการขอคืนภาษี

กรณีมีภาษีที่ต้องชำระเพิ่ม และต้องการชำระผ่านช่องทางอิเล็กทรอนิกส์ ผู้ยื่นสามารถดูช่องทางการชำระได้ที่ https://efiling.rd.go.th/rd-cms/bank แต่หากมีภาษีที่ชำระไว้เกินและต้องการขอคืน ให้ผู้ยื่นทำการสมัครพร้อมเพย์ด้วยเลขบัตรประชาชน ระบบจะทำการคืนภาษให้อัตโนมัติ และจะแจ้งผลการคืนภาษี ผ่าน SMS เบอร์โทรศัพท์ที่ผู้ยื่นได้ลงทะเบียนไว้ หากมีข้อสงสัยต้องการสอบถามข้อมูลเพิ่มเติม โทร.1161 (RD Intelligence Center)

ตารางการเสียภาษี ตามฐานเงินเดือน (รายรับต่อปี)

- 150,000-300,000 บาท จะเสียภาษี 5%

- 300,001-500,000 บาท จะเสียภาษี 10%

- 500,001-750,000 บาท จะเสียภาษี 15%

- 750,001-1,000,000 บาท จะเสียภาษี 20%

- 1,000,001-2,000,000 บาท จะเสียภาษี 25%

- 2,000,001-5,000,000 บาท จะเสียภาษี 30%

- 5,000,001 ขึ้นไป จะเสียภาษี 35%

รายการ ลดหย่อนภาษี 2567 (รอบปี 2566)

1.ดอกเบี้ยบ้าน นำมาลดหย่อนภาษีอย่างไร?

- รายจ่ายดอกเบี้ยเงินกู้บ้านในรอบปี 2566 สามารถนำมาลดหย่อนภาษีได้ไม่เกิน 100,000 บาท

- กรณีที่ซื้อแบบกู้ร่วม สิทธิลดหย่อนภาษีจะเฉลี่ยตามจำนวนคนกู้ร่วม

- ต้องใช้เอกสารรับรองการจ่ายดอกเบี้ยเงินกู้ยืม ที่เจ้าหนี้ออกให้เป็นหลักฐาน

2. โครงการช้อปดีมีคืน ปี 2566 นำมาลดหย่อนภาษีได้

การซื้อสินค้า-บริการ ตั้งแต่ 1 ม.ค. 2566 – 15 ก.พ. 2566 ตามนโยบายช้อปดีมีคืนของรัฐบาล สามารถนำมาลดหย่อนภาษีได้ ไม่เกิน 40,000 บาท แบ่งเป็น

- 30,000 บาท (ต้องมีใบกำกับภาษีเต็มรูปแบบ กระดาษ หรืออิเล็กทรอนิกส์ เป็นหลักฐาน)

- 10,000 บาท (ต้องมีใบกำกับภาษีเต็มรูปแบบ แบบอิเล็กทรอนิกส์เท่านั้น)

3. เงินบริจาค นำมาลดหย่อนภาษีได้

- เงินบริจาคทั่วไป ลดหย่อนได้ตามที่จ่ายจริง แต่สูงสุดไม่เกิน 10% ของเงินได้ หลังจากหักลดหย่อนภาษีแล้ว

- เงินบริจาค เพื่อการศึกษา การกีฬา การพัฒนาสังคม เพื่อประโยชน์สาธารณะ และบริจาคเพื่อสถานพยาบาลของรัฐ ลดหย่อนได้ 2 เท่าของเงินบริจาคจริง สูงสุดไม่เกิน 10% ของเงินได้ หลังจากหักค่าลดหย่อนภาษี

- เงินบริจาคให้กับพรรคการเมือง ลดหย่อนภาษีได้สูงสุดไม่เกิน 10,000 บาท

4. เงินจ่ายเบี้ยประกันให้พ่อแม่ นำมาลดหย่อนภาษีได้

- เบี้ยประกัน ลดหย่อนได้ไม่เกิน 15,000 บาท

- พ่อแม่ จะต้องมีรายได้ต่อปีไม่เกิน 30,000 บาท แต่ไม่จำเป็นต้องมีอายุ 60 ปีขึ้นไป

5. ค่าใช้จ่ายเลี้ยงดูพ่อแม่ นำมาลดหย่อนภาษีได้

- จำนวนคนละ 30,000 บาท สูงสุดไม่เกิน 4 คน

- พ่อแม่จะต้องมีรายได้ต่อปีไม่เกิน 30,000 บาท และมีอายุมากกว่า 60 ปี

- พี่น้องใช้สิทธิลดหย่อนซ้ำซ้อนกันไม่ได้

ขอบคุณข้อมูลจาก กรมสรรพากร

อ่านบทความเพิ่มเติมได้ที่นี่ คลิก

𝐏𝐫𝐢𝐦𝐨 𝐒𝐞𝐫𝐯𝐢𝐜𝐞 𝐒𝐨𝐥𝐮𝐭𝐢𝐨𝐧𝐬

เป็นผู้นำในธุรกิจบริการด้านอสังหาริมทรัพย์สมัยใหม่แบบครบวงจรและกำกับดูแลกิจการในกลุ่มบริษัทในเครือ ให้พัฒนาและเติบโตอย่างต่อเนื่อง รวมทั้งพัฒนาและลงทุนในธุรกิจสมัยใหม่ด้วยเทคโนโลยีที่ทันสมัยและมีประสิทธิภาพสูงสุด ไลฟ์สไตล์

𝐒𝐮𝐩𝐞𝐫 𝐋𝐢𝐯𝐢𝐧𝐠 𝐒𝐞𝐫𝐯𝐢𝐜𝐞𝐬, 𝐇𝐚𝐩𝐩𝐲 𝐌𝐚𝐤𝐞𝐫

Tel : 02-0810000

Website: https://primo.co.th/

Line : https://lin.ee/Jt3nhkF